当州长时猛拉中企,现在她变脸了

2023-11-28

更新时间:2023-11-28 11:02:41作者:未知

(原标题:姚振华或被拘留?法院回应:正在核实中)

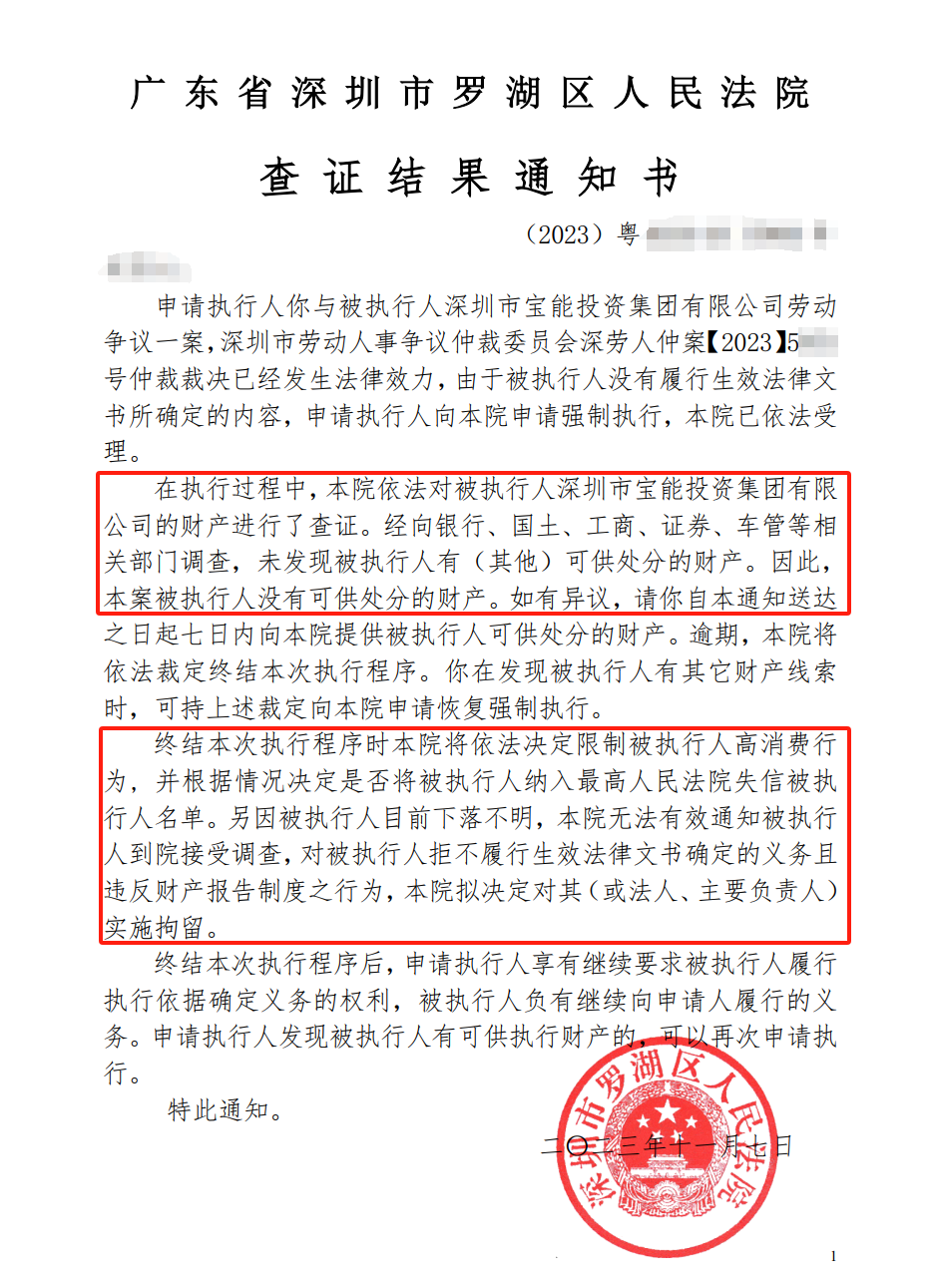

财联社11月10日电,针对“姚振华或被深圳罗湖法院拘留”的网传消息,宝能相关人士回应称:“从罗湖法院执行局了解情况,执行法官明确系法院新来书记员操作失误,会尽快报给院里领导解决。”上述回应涉及近日深圳市罗湖区法院的一则《查证结果通知书》。该通知书显示:“因被执行人目前下落不明,本院无法有效通知被执行人到院接受调查,对被执行人拒不履行生效法律文书确定的义务且违反财产报告制度之行为,本院拟决定对其(或法人、主要负责人)实施拘留。”

深圳市罗湖区法院发布的通知书

通知书提到的被执行人为深圳市宝能投资集团有限公司。天眼查,宝能投资法人代表为姚振华,持股比例99.99%,姚振华同时担任该公司董事长、总经理。

针对上述情况,记者致电深圳市罗湖区法院,该院工作人员回应称,暂时还不清楚上述情况,正在核实中。

延伸阅读

上海银行起诉姚振华等相关方 追讨25.8亿元借款本金及利息

经济观察网 记者 张晓晖2023年10月14日,上海银行(601229.SH)发布一则公告称,因为金融借款合同纠纷,该行向深圳托吉斯科技有限公司(下称“托吉斯科技”)、宝能控股(中国)有限公司(下称“宝能控股”)、姚振华在内的六名被告人,追讨25.8亿元的借款本金,及相应利息、罚息和复利。

姚振华是宝能控股的董事长,目前已经陷入债务危机。

姚振华陷入债务危机

追讨25.8亿元本息

公告显示,被上海银行列入被告的有六名,分别是:托吉斯科技、深圳深业物流集团股份有限公司(下称“深业物流”)、托吉斯集团有限公司(下称“托吉斯集团”)、深圳市宝能投资集团有限公司、宝能控股、姚振华。(下称被告一、二、三、四、五、六)

2020年12月24日,上海银行深圳分行(下称“深圳分行”)与托吉斯科技签订《固定资产借款合同》,约定托吉斯科技向深圳分行借款人民币25.8亿元,借款期限为2020年12月24日起至2023年12月24日止。

同时,深圳分行与被告二签订《房地产抵押合同》,与被告三签订《借款质押合同》,与被告二、三、四、五、六分别签订《借款保证合同》,约定由被告二、三、四、五、六对上述债务承担连带责任保证担保。

上海银行称,深圳分行依约向托吉斯科技放款人民币25.8亿元。因托吉斯科技未依约履行还本付息义务,深圳分行依约宣布提前收回借款本息,要求托吉斯科技等办理本息清偿手续。鉴于托吉斯科技六名被告均仍未履行还本付息或承担担保责任的义务,故深圳分行依法向广东省深圳市中级人民法院提起诉讼。

参与罗湖区旧城改造项目

托吉斯科技的注册资本为12亿人民币,成立日期是2017年8月9日。股权结构显示,该公司由托吉斯集团100%控股,托吉斯集团由深圳捷凯实业有限公司(下称“捷凯实业”)100%控股。

捷凯实业穿透之后,是三名自然人股东:黄世龙、黄秀叶和王振圳。黄世龙、黄秀叶通过深圳市城建环艺铝制工程有限公司持有捷凯实业80%股权,王振圳持有捷凯实业20%股权。

黄世龙以56%的持股权,疑似托吉斯科技、托吉斯集团和捷凯实业的实际控制人。黄世龙曾在姚振华的深圳市宝能投资集团有限公司担任监事。

表面上看,姚振华与托吉斯科技无关联,经济观察网记者以“托吉斯”为关键词在中国裁判文书网搜索,能够得到39篇司法文书,多是合同纠纷,而且牵涉到宝能地产股份有限公司。

姚振华为什么要为托吉斯科技的25.8亿元借款提供个人担保,目前尚不知道原因。

通过一些细节可以发现,托吉斯科技与深业物流曾经在2019至2021年参与了深圳市罗湖区清水河街道的一个旧城改造项目。

项目最初是深业物流拿到的。

罗湖区政府发布的一份文件——《2019年深圳市罗湖区城市更新单元计划第四批计划》显示:“罗湖区清水河街道清水河生命健康创新基地城市更新单元”整体拆除面积约4.23万方,建设用地2.71万方,规划容积率11.9,规划计容建面约32.3万方,申报主体为深业物流。

涉及的旧城改造项目 图片来源:罗湖区政府

到了2021年6月,上述旧城改造项目的实施主体,从深业物流变更为托吉斯科技,土地的所有权益,也归于托吉斯科技。

在与深圳分行签订的25.8亿元借款中,作为第二被告的深业物流,曾与深圳分行签订了《房地产抵押合同》对这笔借款进行担保。

在公告中,上海银行没有透露这笔巨额借款的用途,以及如何对其进行监管,只是表示托吉斯已经还不上利息,因此深圳分行对姚振华在内六名被告提起诉讼。

作为宝能系公司的实际控制人,姚振华在多起诉讼中被法院列入失信被执行人、限制高消费,还曾被讨薪员工围堵。

上海银行已对上述25.8亿元的贷款计提了相应贷款损失准备,预计该诉讼事项不会对公司的本期利润或期后利润产生重大影响。

针对类似贷款,有投资者向上海银行提问:“恒大事件对本银行影响有多大?”

上海银行回复,公司对恒大集团相关授信均已纳入不良,并审慎充分计提减值准备,风险整体可控。公司持续深化房地产业务授信全流程管理,积极主动防控房地产业务风险,促进房地产业务健康平稳发展。